中央政府为了鼓励全社会创新,把化解中小企业融资困难当作了关键步骤。银监会颁布实施了《关于支持商业银行进一步改进小企业金融服务的通知》,主要刺激条款在于计算资本消耗的管制要求时将符合要求的中小企业银行贷款剔除。政策目的非常明确,就是让中小企业贷款对于银行而言变得更便宜,从而刺激中小企业贷款的生产。然而实际效果如何呢?

事实

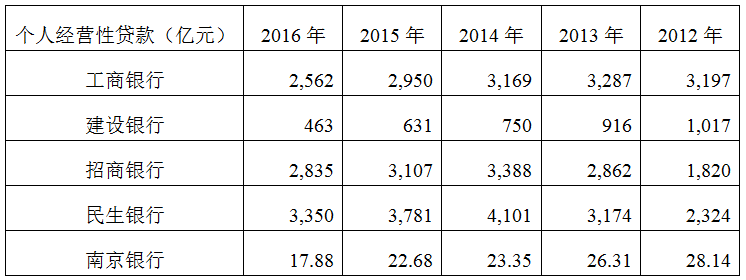

让我们直接观察表一。表一的银行构成分为三档,分别为四大行、股份制、城市商业银行,三档的代表公司由随意抽取产生。由于不少银行将小微企业贷款归入个人经营性贷款口径之中,且双创贷款本身的特点也导致贷款容易放在企业主个人名下,所以我们选取个人经营性贷款科目来观察银监会的政策指引效果。

表一

表格内容一目了然,即使有着特殊的政策照顾,然而银行生成双创贷款的效果完全没有达到政策的初衷。明明有监管红利,银行却裹足不前,这只说明一个道理:无利可图。纵然不产生资本消耗,然而中小企业贷款的收益完全无法弥补风险。那么是银行贷款受到利率管制而无法通过高利贷来覆盖风险吗?

我们再以翰华金控为例,看看基本不受利率管制的中小贷款公司或者担保公司。他们在双创企业贷款业务上的表现如何呢?

表二

上表说明,毫无利率管制的中小贷款公司在创业贷款上同样不如意。那么,是什么性质的风险是利率高低本身所不能弥补的呢?

规律

让我们把商业银行的贷款行为分解为逻辑上等价的三个合约的组合:贷款=股权投资+认沽期权+认购期权(认沽期权为被投资企业授权给银行,认购期权为银行授权给企业),这意味着贷款业务可以用一笔同等金额的股权投资外加两个期权来替代。该笔股权投资如果遭遇企业经营糟糕,银行可以行驶认沽期权,用本息之和作价把股权投资卖回给企业主,而如果企业经营顺利股权升值,企业主自然也要行驶认购期权从银行手中买回股权,这样的合约组合就完全等价一笔贷款合约。

这样等价拆解的结果是为了让我们看得清楚,贷款和股权投资的显著区别:贷款业务和股权投资经营的根本就是不同的风险!贷款本质上是通过多出来的两个期权,来消除股权投资所必须面临的企业未来经营结果的不确定性。因此,贷款利率并不包括未来经营的信息费用,其仅仅只意图获取一个纯利息加上某些交易费用。以上对贷款业务的合约分解既适应于银行,也同样描绘了小贷公司的贷款业务,因此,虽然小贷公司收取比银行更高的利息,但只不过是因为其面临的分销、零售、追偿的成本更高,小贷业务的利息同样不应该包含风险投资要面临的未来经营信息费用。(虽然一部分风险投资也存在对赌协议,其只等价于股权投资+认沽期权,也即投资商通过相对于不对赌的较高入股价格来购买认沽权利,但不会存在认购期权的内容。)

贷款业务的焦点是认沽期权的合约环节。之所以绝大部分银行贷款都是抵押、质押、担保贷款,就是因为这三种贷款类型的认沽合约履行保障程度较高。双创贷款客户没有过硬抵押物,而贷款方需要行使认沽权利的时候往往也是企业经营糟糕的时候,雪上加霜,此时的认沽期权价值接近于零,所以双创贷款就近似等价于股权投资+认购期权的合约组合。

分析到这里结论就非常清楚了,双创企业的贷款由于没有值钱抵押物的特点,也导致了合约结构上的天然缺陷:如果企业经营不利,风险无法回避,而经营向好投资的升值却和贷款方无关。为什么银行不直接投资股权而非要采取贷款的合约形式,这是另外一个问题,但在这个给定的前提下,我们清楚的看见针对双创企业的贷款是一个典型的合约错配。

所以,虽然在监管上享受特殊待遇,但是合约的知识告诉我们双创贷款没有前途。

用风险投资解决问题

不是所有的投资需求都适合用贷款形式来满足,创业的资金需求更适合用股权投资来解决。相对于银行贷款而言,股权投资专门处理贷款所不愿意处理的经营风险。

股权投资可以粗略的分为天使、VC、PE、上市证券投资基金,一个有意思的现象是上述股权基金的地理分布有一定规律可循。一般来说,天使基金远离金融中心,却靠近大学、新兴创业企业集中区域,上市证券投资基金一般都聚集在金融中心,VC、PE则介于两个极端之间。为什么出现这样的分布规律,是因为不同基金类型要处理的交易费用重点不同。天使投资侧重于利用同行意见来评估某项技术的前景,基金规模通常很小,所以远离筹资容易的金融中心却靠近大学等创新集中区域。上市证券基金处理的股市风险较为常态,侧重于募集资本,所以扎堆在金融中心。VC侧重于技术前景基本明朗,正在集中精力商业化的公司,PE则侧重于商业模式基本成型,正在建设治理结构和争取行业竞争地位的阶段,因此地域分布介于前述两者之间。

了解上述特点是为了理解股权投资从业人员的需求。只有发挥地方政府的优势和依循当地经济的特点,才能够打造一个发达的股权投资聚集地,从而真正激活当地的双创投融资。

以成都高新区为例,如果要打造一个优秀的风险投资营商环境,从而激活中小企业的投融资,主要有三点工作可以作为抓手:

1、发挥政府优势,把散布在税务、银行、工商、物流、产业上下游的商业信息联系起来,建设成开放或者半开放的格式化数据库,从而降低天使和VC投资人的信息成本。此举惠而不费,也是市场所不能的急所。

2、成都的金融中心地位不如北上深,要打造优秀的股权投资营商环境,还需要发挥地方政府作用降低投资商的筹资难度。建议成立政府主导的FOF,以1:1,1:2等条件跟投在市场竞争中表现出色的股权投资基金,即吸引符合目录条件的投资基金到成都运营,也可以鼓励已经招商成功的主机厂成立产业链投资基金,条件是每通过市场渠道募集2元,政府FOF即跟投1元。FOF以开发区域的土地升值的一定比例为筹资源泉,有上限、有不同商务条件,既着眼于解决当地双创企业融资困难,又妥善处理市场和政府的边界,避免越主代庖。

3、利用地方政府的政策灵活性,实际上实施累退个人税,甚至免除高薪酬人士个税。税务的本质是个人向政府购买公共服务,富人与穷人享受公共服务接近,个税累进是大弊端。在高新区内减免个税既有利于吸引高端人士来创业,也吸引股权投资的从业人员,个税本来在税收中占比微弱,大手减免省却了高端人士的许多麻烦,同样惠而不费。

结论:求人不如求己

由于央行已经实际有针对性的监管豁免,也已经把小贷公司的审批权下放给地方,地方政府意图解决双创融资难题,从政策空间上看,没有争取的余地。地方主政官员更应该清晰的看见,经济规律指出贷款合约不是双创融资的正解,一意孤行只会带来小贷业务的金融乱局。

利用地方政府自己掌握的政策局限,把握主动性,从政府创设信息优势、配套FOF、个税改革等三个有主动性的抓手出发,打造有利于风投行业资源配置和收入分配的合约环境。

(应新区管委会的问题,做了点阐释,结果全部落在别人的清单上。虽然没有显出自己高明,但还是很开心,哈哈。)